Production record de crédits immobiliers

Sur l’année 2021, la production de crédits immobiliers a franchi des records, pour atteindre 273 milliards d’euros, et un nombre de crédits d’environ 1,2 million dans un environnement de taux d’intérêts très bas. Cette situation est similaire dans d’autres pays européens, au Royaume-Uni, ainsi qu’aux Etats-Unis, ce qui commence à inquiéter les régulateurs, comme la Banque centrale européenne (BCE), qui craint une vulnérabilité future de certains pays, causée par un endettement élevé des ménages. Aux Etats-Unis, l’endettement des ménages a atteint 15 000 milliards de dollars sur le mois de septembre, dont 10 700 milliards de crédits immobiliers. Ces niveaux d’endettement historiques, corrélés aux fortes hausses de prix rappellent de mauvais souvenirs à la Fed qui cherche à jouer la prudence en augmentant ses taux.

Inflation : plus forte hausse depuis 25 ans

Un autre niveau-record a été atteint, celui de l’inflation dans la zone euro, à 5% sur un an, en décembre. Ce résultat s’explique principalement par l’importante hausse des prix de l’énergie et devrait, selon la BCE, être transitoire pour tendre à nouveau vers l’objectif de 2% dans la zone euro.

Carrefour – Auchan : Une fusion possible ?

Le titre carrefour, meilleure performance du CAC 40 en ce début 2022, gagne près de 14% à 18.3€ sur la semaine suite aux rumeurs de rapprochement avec Auchan. En difficulté à cause d’un manque d’adaptation à son environnement, Auchan à la 5ème place détient 9% des parts de marché en France. Tandis que Carrefour (19% des PdM) se conforte d’un bilan sain après avoir quitté le marché Chinois. En première position, E.Leclerc détient 23% du marché de la distribution alimentaire. Le nouveau groupe Carrefour-Auchan deviendrait alors leader national avec 28% des PdM. En décembre 2021, Carrefour avait déjà refusé une offre pour 21.5€ le cours. De son côté Auchan accepterait de monter jusqu’à un prix d’achat de 23.5€ pour acquérir son concurrent. L’Autorité de la concurrence pourrait autoriser la fusion.

Pierre & Vacances – Center Parcs : L’Etat français bientôt actionnaire ?

En décembre, le groupe PVCP n’a reçu qu’une seule offre de recapitalisation de la part de son principal actionnaire l’a laissant en difficulté. 2 ans après le début de la pandémie, le groupe PVCP n’a pas pu rembourser son prêt garanti par l’État de 240 millions €. Le montant du prêt ne sera pas perdu mais restructuré au capital de la société. PVCP assume une dette proche d’1.1 milliards €. 50% de celle-ci, dont la participation totale de l’État, sera converti en action de la société diluant ainsi le capital. Les banques qui ont prêté cet argent seront détentrices des actions PVCP mais « dans l’intérêt de l’État ». Cependant, les banques par conflit d’intérêts ne chercheront pas à bien valorisation la conversion (à 90% attendu) du PGE en action pour l’État. Un tiers fiduciaire devra être mandaté pour défendre l’État (le contribuable).

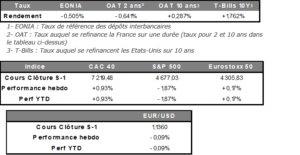

Performances hebdo

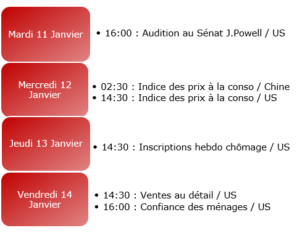

Les rendez-vous à ne pas manquer